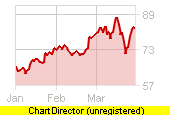

Sau nhịp điều chỉnh mạnh hồi giữa tháng 4, REE đã hồi phục nhanh chóng để lấy lại những gì đã mất, thậm chí còn bứt phá vượt đỉnh lên mức 92.600 đồng/cổ phiếu. Ngay cả khi giảm hơn 6% phiên 12/5, thị giá cổ phiếu này vẫn còn cao hơn gần 7% so với đầu tháng 4.

REE: Công ty cổ phần Công Nghiệp cao su Miền Nam

Xem hồ sơ doanh nghiệp

Cơn bão bán tháo tài sản rủi ro cao vẫn đang càn quét thị trường tài chính toàn cầu và Việt Nam cũng không ngoại lệ. 2 phiên liên tiếp ngược dòng hồi phục vẫn chưa thể xua tan bầu không khí ảm đạm trên thị trường. VN-Index tiếp tục quay đầu giảm 63 điểm phiên 12/5 về mức 1.238 điểm, vốn hoá HoSE theo đó “bốc hơi” 249.000 tỷ đồng.

Tính từ vùng đỉnh hồi đầu tháng 4, VN-Index đã mất hơn 285 điểm (-19%) kéo theo hầu hết các cổ phiếu giảm mạnh, thậm chí mất hơn nửa thị giá. Không chỉ nhóm đầu cơ, các cổ phiếu vốn hóa lớn cũng bị bán mạnh. Dù vậy, vẫn có một vài điểm sáng ngược dòng trong đó nổi bật nhất là REE của Cơ điện lạnh (REE Corp) – cổ phiếu vốn hóa tỷ USD duy nhất không hề hấn gì giữa vòng xoáy bán tháo.

Thực tế, cổ phiếu này cũng bị bán mạnh sau khi đạt đỉnh vào giữa tháng 4 và có thời điểm đã rớt khỏi nhóm vốn hóa tỷ USD. Tuy nhiên, REE đã hồi phục nhanh chóng theo hình chữ “V” để lấy lại những gì đã mất, thậm chí còn bứt phá vượt đỉnh lên mức 92.600 đồng/cổ phiếu, vốn hóa theo đó lập kỷ lục 28.600 tỷ đồng. Ngay cả khi giảm hơn 6% phiên vừa qua, thị giá REE vẫn còn cao hơn gần 7% so với đầu tháng 4.

Không chỉ tăng giá mạnh, REE còn hút tiền đáng nể khi liên tục duy trì thanh khoản cao trong bối cảnh thị trường chung giao dịch ảm đạm. Ngoài ra, REE còn nằm trong rổ “kim cương” VNDiamond – thỏi nam châm hút vốn ngoại với tỷ trọng khá cao trên 8,3%. Từ đầu tháng 4, DCVFM VNDiamond ETF là quỹ ETF hút vốn mạnh thứ 2 thị trường với 943 tỷ đồng. Dòng vốn đổ vào quỹ có đóng góp không nhỏ từ các nhà đầu tư Thái Lan.

Một yếu tố quan trọng khiến REE hấp dẫn thời gian qua đến từ kết quả kinh doanh tăng trưởng cao. Trong quý đầu năm, REE ghi nhận doanh thu thuần 2.045 tỷ đồng, tăng 73% so với cùng kỳ. Sau khi trừ chi phí, REE lãi sau thuế hơn 955 tỷ đồng, gấp đôi so với thực hiện cùng kỳ năm trước.

Bên cạnh đó, cổ phiếu này còn được hỗ trợ tích cực bởi thông tin chia cổ tức. Cụ thể vào ngày 18/5 tới đây, REE sẽ chốt danh sách trả cổ tức năm 2021 với tỷ lệ 100:15 tương ứng dự kiến phát hành gần 46,4 triệu cổ phiếu. Tổng giá trị phát hành theo mệnh giá gần 464 tỷ đồng. Sau khi hoàn tất đợt phát hành trên, vốn điều lệ của REE sẽ tăng lên hơn 3.564 tỷ đồng.

Danh mục đầu tư có tính phòng thủ cao

REE hiện có một danh mục đầu tư dày đặc dịch vụ tiện ích (điện, nước) với tổng mức đầu tư theo ước tính đạt 14.792 tỷ đồng. Danh mục này đã đem lại mức lợi suất cổ tức khoảng 9,1% và đóng góp 62% cho tỷ trọng tổng lợi nhuận trong năm 2021.

REE đã bắt đầu đầu tư vào lĩnh vực dịch vụ tiện ích (điện & nước) từ năm 2010. Hiện tại, công ty đạt tổng công suất 2.635MW, trong đó tổng công suất do REE sở hữu đạt 1.005MW vào năm 2021, trải rộng cho ba loại năng lượng khác nhau, bao gồm thủy điện (524MW), nhiệt điện than (292MW) và năng lượng tái tạo (189MW).

Bên cạnh đó, REE cũng đã liên tục mở rộng danh mục đầu tư vào phân khúc nước với 9 công ty liên kết, tổng giá trị đầu tư tăng trưởng kép 23% từ 831 tỷ đồng trong 2016 lên 2.059 tỷ đồng vào năm 2021.

Trong giai đoạn 2016-2021, ROE danh mục đầu tư của REE luôn duy trì ở mức trên 15%, mặc dù có mức giảm khiêm tốn kể từ năm 2018 khi công ty mở rộng đầu tư vào dự án mới và tăng cường tăng tỷ lệ sở hữu tại các công ty liên kết, đặc biệt là trong mảng điện và nước.

VNDirect đánh giá đây vẫn là mức hiệu quả đầu tư ổn định, đặc biệt khi tỷ trọng mảng phòng thủ chiếm ưu thế. Hai mảng này sẽ là trọng tâm đầu tư chính của REE trong năm tới, trong đó REE có kế hoạch tiếp tục mở rộng danh mục năng lượng tái tạo. Còn mảng nước, REE sẽ tìm kiếm cơ hội đầu tư từ các công ty xử lý nước thải để gia tăng chuỗi giá trị của danh mục.

Mảng nước của REE có ROE khá ổn định, cao hơn so với các doanh nghiệp cùng ngành ở cả hai chuỗi giá trị, xử lý nước và cấp nước. Trong đó, mảng xử lý và cấp nước có ROE ước tính vào khoảng 15,7% và 14,0%, chỉ thấp hơn hai công ty ở tỉnh Bình Dương là BWE (17,1%) và TDW (18,0%) – khu vực có giá nước trung bình cao hơn nhiều do tập trung nhiều khu công nghiệp.

Hướng tới tăng trưởng bền vững

VNDirect cho rằng REE đang hưởng lợi từ tăng trưởng ổn định nhu cầu các dịch vụ tiện ích của Việt Nam trong các năm tới. Nhu cầu tiêu thụ điện dự kiến sẽ tăng mạnh sau hai năm tăng trưởng khiêm tốn từ 2020-21 khi nền kinh tế Việt Nam trở lại trạng thái tăng trưởng bình thường. Miền Bắc được dự báo có nguy cơ thiếu điện trong những thời điện phụ tải cao trong mùa nắng nóng, và gần đây nguồn than cung cấp cho các nhà máy nhiệt điện trên 3.000MW đã thiếu hụt.

Theo kịch bản cơ sở, dự thảo Quy hoạch phát triển điện lực (PDP8) ước tính tốc độ tiêu thụ điện năng tăng trưởng kép hàng năm là 8,9% trong giai đoạn 2021-2030, và VNDirect cho rằng đây là động lực để ngành điện tiếp tục phát triển cùng với kỳ vọng nền kinh tế phục hồi nhanh trong những năm tới.

Trong năm 2022, REE sẽ tiếp tục phát triển thêm 200MW điện NLTT, trong đó 100MWp là các dự án điện mặt trời trên mái nhà, bao gồm M&A các nhà đã vận hành, cũng như tiến hành đi thuê mái nhà để phát triển các dự án mới. Hơn nữa, công ty có kế hoạch nâng tổng công suất năng lượng mặt trời mái nhà lên 500MWp vào năm 2024-2025.

VNDirect đánh giá việc tập trung phát triển điện mặt trời trên mái nhà là một lựa chọn đúng đắn, do LCOE và chi phí đầu tư (15- 20 tỷ đồng/MW) khá rẻ và đang giảm dần qua các năm nhờ yếu tố quy mô kinh tế lớn do hiện tại phát triển NLTT đang là xu hướng toàn cầu. CTCK này dự báo sản lượng và doanh thu riêng mảng NLTT năm 2022 có thể tăng trưởng lần lượt 56% và 66% so với cùng kỳ, tương ứng đạt 178 triệu kWh và 350 tỷ đồng. Lợi nhuận dự kiến 192 tỷ đồng.

Bên cạnh đó, ba nhà máy điện gió mới sẽ đóng góp đáng kể cho lợi nhuận ròng mảng điện từ năm 2022. VNDirect dự báo sản lượng điện gió có thể đạt khoảng 80% công suất thiết kế lên 328 triệu kWh, giúp doanh thu tăng 144% lên gần 694 tỷ đồng. Lợi nhuận ròng theo đó sẽ đạt 272 tỷ đồng, tăng 158% so với cùng kỳ.

VNDirect cũng kỳ vọng mảng thủy điện của REE sẽ vẫn được hưởng lợi cho đến cuối tháng 4/2022 và bắt đầu bước ra khỏi tình trạng điều kiện thời tiết lý tưởng, dẫn đến một mức sản lượng kỳ vọng sẽ thấp hơn. Sản lượng nhóm thủy điện của REE dự báo sẽ giảm 23% so với cùng kỳ xuống còn 2.760 triệu kWh vào năm 2022.

Theo đánh giá của VNDirect, các dự án thủy điện sắp tới như Thác Bà 2 và Vĩnh Sơn 2&3 sẽ là tiềm năng tăng giá của REE trong dài hạn. Mặt khác, REE đang có kế hoạch thoái nốt khoản đầu tư còn lại tại QTP vào năm 2022, giảm danh mục đầu tư nhiệt điện xuống còn 2 công ty và quyết định sẽ không đầu tư thêm vào điện than trong tương lai.

Đối với mảng nước của REE, VNDirect đánh giá tăng trưởng có thể chậm lại từ năm 2022 sau khi các công ty xử lý nước đạt công suất tối đa. Lợi nhuận ròng mảng nước sẽ tăng lần lượt 9%/8% so với cùng kỳ trong năm 2022-23 lên 333 tỷ đồng và 359 tỷ đồng với giả định công suất tối đa cho các công ty xử lý nước từ năm 2023.

Nguồn: cafef.vn