Khoản tiền 1,032 tỷ đồng TTF đã nhận đặt cọc từ Vingroup theo thỏa thuận đặt cọc kèm theo cũng được gia hạn đến ngày trên. “Vì vậy, tài sản ngắn hạn của TTF không còn vượt nợ phải trả ngắn hạn, khả năng thanh toán nghĩa vụ nợ của Công ty được đảm bảo”, TTF cho hay.

TTF: Công ty cổ phần Công Nghiệp cao su Miền Nam

Xem hồ sơ doanh nghiệp

Trong ngày 19/4, Sở Giao dịch Chứng khoán TPHCM (HoSE) đã có quyết định chuyển cổ phiếu TTF của CTCP Tập đoàn Kỹ nghệ gỗ Trường Thành từ diện kiểm soát sang diện cảnh báo từ ngày 21/4/2022 với lý do BCTC hợp nhất kiểm toán năm 2021 của TTF ghi nhận lỗ sau thuế của cổ đông công ty mẹ năm 2021 gần 9 tỷ đồng và lỗ lũy kế tính đến cuối năm 2021 đã kiểm toán hơn 3 tỷ đồng.

TTF mới đây đã có văn bản giải trình về nguyên nhân dẫn đến tình trạng chứng khoán bị cảnh báo và phương án khắc phục.

Cụ thể, doanh nghiệp cho biết doanh thu năm 2021 của Công ty đạt hơn 1.607 tỷ đồng, tương ứng 79% kế hoạch và tăng 33% so với năm trước. Tuy nhiên, Công ty mẹ lỗ gần 9 tỷ đồng, trong khi năm 2020 lãi 31 tỷ đồng. Điều này xuất phát từ nguyên nhân do ảnh hưởng từ dịch bệnh COVID-19 khiến chuỗi cung ứng giãn đoạn đẩy giá chi phí nguyên liệu gỗ và vận chuyển tăng cao; tình trạng thiếu hụt container khiến xuất khẩu gián đoạn khiến công tác bán hàng bị chậm so với kế hoạch trong khi nhu cầu của người tiêu dùng cũng giảm mạnh.

Bên cạnh đó, chi phí hoạt động “3 tại chỗ”, bán hàng tăng cao bởi ảnh hưởng của dịch bệnh, cộng thêm tình trạng thiếu hụt nhân công cũng tác động tăng tổng chi phí của doanh nghiệp.

Ngoài ra, bối cảnh dịch bệnh khiến công ty không thể ký kết hợp động mới, các dự án bất động sản đang triển khai bị chậm, giãn tiến độ; chậm tiến độ nghiệm thu đơn hàng, gây ra áp lực nợ xấu, nợ khó đòi và ảnh hưởng tiêu cực đến dòng tiền của công ty.

Xét về biện pháp khắc phục, TTF đã xây dựng kế hoạch sản xuất kinh doanh năm 2022 với mục tiêu doanh thu và lợi nhuận lần lượt là 2.268 tỷ đồng và 72 tỷ đồng, tương ứng tăng lần lượt 41% và 29 lần so với năm 2021.

Doanh nghiệp cho biết sẽ đẩy mạnh hợp tác trong mảng xuất khẩu với các khách hàng lớn để tăng trưởng doanh thu và cải thiện biên lợi nhuận; đồng thời hợp tác với các nhà phát triển bất động sản lớn trong nước và có vốn đầu tư nước ngoài để triển khai các sản phẩm nội thất và đa dạng hóa tệp khách hàng.

TTF sẽ tiếp tục nâng công suất dự kiến tất cả nhà máy tại Bình Dương từ 100 tỷ đồng/tháng lên 140 tỷ đồng/tháng để đáp ứng nhu cầu tăng cao của các đơn hàng trong năm 2022; đồng thời thuê lại nhà máy ván MDF/PB tại Bình Dương với công suất 90,000 m3 MDF và 50,000 m3/tháng để tự chủ nguồn nguyên liệu cung cấp cho nhà máy tại Bình Dương và đáp ứng nhu cầu của các nhà máy khác ngoài hệ thống.

Đáng chú ý, Công ty sẽ chào bán 41,12 triệu cp riêng lẻ, dự kiến thu về hơn 411 tỷ đồng trong năm 2022. Toàn bộ số tiền thu được sẽ bổ sung vốn lưu động sản xuất kinh doanh.

Một phương án khác được nhắc tới là việc TTF sẽ gia hạn hiệu lực thỏa thuận chỉ định nhà cung cấp chiến lược về nội thất giữa TTF và Vingroup đến ngày 15/5/2027. Theo đó, khoản tiền 1,032 tỷ đồng TTF đã nhận đặt cọc từ Vingroup theo thỏa thuận đặt cọc kèm theo cũng được gia hạn đến ngày trên. “Vì vậy, tài sản ngắn hạn của TTF không còn vượt nợ phải trả ngắn hạn, khả năng thanh toán nghĩa vụ nợ của Công ty được đảm bảo”, TTF cho hay.

Theo BCTC quý 1/2022 vừa công bố, TTF đang trong tình trạng mất cân đối tài chính khi nợ ngắn hạn (2.259 tỷ) đã vượt hơn 373 tỷ đồng so với tài sản ngắn hạn (1.886 tỷ đồng) thời điểm 31/3.

Còn về kết quả kinh doanh, doanh thu thuần 536 tỷ đồng, tăng 72% so với cùng kỳ. Sau khi trừ các chi phí, TTF lãi ròng 19 tỷ đồng, khả quan hơn nhiều so với khoản lỗ hơn 39 tỷ đồng cùng kỳ trong đó lợi nhuận sau thuế thuộc về cổ đông công ty mẹ đạt 15 tỷ đồng, hoàn thành gần 26% kế hoạch lợi nhuận năm.

Dù có lãi nhưng dòng tiền thuần từ hoạt động kinh doanh của TTF lại âm 9,8 tỷ đồng so với cùng kỳ dương 44,4 tỷ đồng. Ngoài ra, doanh nghiệp vẫn còn lỗ lũy kế đến hơn 3.037 tỷ đồng tại thời điểm 31/3/2022.

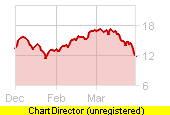

Chốt phiên 4/5, thị giá TTF giảm 1,19% xuống mức 12.500 đồng/cp.

Nguồn: cafef.vn